奖金计税方式选择怎么操作,奖金计税方式选择在app哪里

时间:2023-04-11 12:27:16来源:互联网

网上有很多关于奖金计税方式选择怎么操作,奖金计税方式选择在app哪里的知识,也有很多人为大家解答关于奖金计税方式选择的问题,今天上分宝游戏网为大家整理了关于这方面的知识,让我们一起来看下吧!

本文目录一览:

1、奖金计税方式选择

奖金计税方式选择

年底了,又是大伙惦记年终奖的时候了,员工取得年终奖需要计缴个人所得税,意味着实际到口袋的钱可能会有所减少,怎么令这部分收入交税最少,实现收益最大化,这是很多人较人关注的问题。

按现行征税管理规定,一次性取得年终奖的收入是可以选择两种计税方法计算,一种是与工资并入综合所得计税,别一种沿用旧的计税方法计算。也就是说,我们就要运用这两种方法进行相关测算,哪种方法计算出的税额最少选哪种。

提到年终奖,与工资紧密联系。我们这里讨论的,是一份工资与一份年终奖的合计应纳税额,涉及一个很重要的概念"应纳税所得额",简单来说,就是工资减除社保、公积金及费用扣除数、专项附加扣除等的余额。

例如,以工资来说,每月工资10000元,五险一金1000元,专项附加扣除2000元,每月的应纳税所得额就是10000-5000-1000-2000=2000元,不考虑其他因素,全年的应纳税所得额就是24000元。

实际工作中,工资或年终奖的金额有无限种可能性,较难用某个模型或公式推定出结论。年终奖怎么交税较少,可能在一定金额内可以确定,我们简单通过一些数据来测算一下吧。

【情形一】:工资所得的应纳税所得额<0如果全年工资所得的应纳税额所得额小于零,取得年终奖收入并入综合所得计税,所缴纳的个人所得税会比较小。我们通常简单的数据来计算比较一下。

⒈年终奖金额处于个税第1等级范围以内

比如,老王,工资7000元/月,相关的扣除项目共计8000元/月如此一来,全年收入84000元,全年扣除项目有96000元,应纳税所得额为84000-96000=-12000元。显然,工资这部分无需纳税;

除了工资外,还取得年终奖36000元,怎么交税比较划算呢?我们按两种方法分别来测算一下。

①并入综合所得

工资所得部分应纳税所得额是-12000元,年终奖并入合计为-12000+36000=24000元,根据综合所得税率表,适用税率为3%,速算扣除数为0,应纳税额=24000*3%-0=720元;

②单独计算纳税

年终奖另一种方法,是以取得的年终奖除以12得到一个商数,再以此数找到对应的税率与速算扣除数(这是按月的税率,并非全年的税率),再以全部年终奖按该税率及速算扣除数计税。具体到本例,相关计算如下:

36000/12=3000元,3000元对应的税率为3%,速算扣除数为0,应纳税额=36000*3%-0=1080元。

可见,将该年终奖并入综合所得计税的税额为720元,单独计算纳税还要交税1080元,应该选择并入综合所得计税。

⒉年终奖金额处于个税第7等级

上述年终奖的金额对应的计税等级是处于第1等级的,那改为其他金额,这个结论是否成立呢?小王取得年终奖990000元,其他条件与老王一致,看看相关计算。

①并入综合所得

将990000元合并后,应纳税所得额=-12000+990000=978000,适用税率为45%,速算扣除数为181920,应纳税额=978000*45%-181920=258180元;

②单独计算纳税

990000/12=82500元,适用的税率是45%,速算扣除数是15160,应纳税额=990000*45%-15160=430340元。

258180元小于430340元,并入综合所得计税更优。

【情形二】:工资所得的应纳税所得额=0另外一种情形是,工资收入与所有扣除项目相等,应纳税所得额为零。

⒈年终奖金额处于个税第1等级范围以内

假设,工资8000元/月,扣除项目与之相等,即8000元/月,取得年终奖36000元。

①并入综合所得

综合所得应纳税所得额=0+36000=36000元,适用税率为3%,速算扣除数为0,应纳税额为1080元。

②单独计算纳税

工资部分不用交税,年终奖36000元对应的税率为3%,速算扣除数为0,应纳税额为1080元。

两种方法计算的结果一样,任意选择一种即可。

⒉年终奖金额处于个税第7等级

如果年终奖是990000元,不同的计算方法,结果不相同。

①并入综合所得

并入后的应纳税额所得额为990000元,适用税率为45%,速算扣除数为181920元,应纳税额为990000*45%-181920=263580元;

②单独计算纳税

工资无需交税,年终奖部分,沿用上例数据,应纳税额=990000*45%-15160=430340元。

可见,并入综合所得计税是最佳选择。

还有一种情形是,全年收入比全部扣除项目多,即工资所得的部分应纳税所得额大于零。此时情况显得有点复杂,可能有与上述有不同的结论。

⒈工资的应纳税所得额<36000元,年终奖<36000元,两者合计≤36000元

比如,工资的应纳税所得额为1000元,取得年终奖35000元。

①并入综合所得

年终奖并入综合所得计税,即应纳税所得额=1000+35000=36000元,适用税率还是3%,应纳税额就是1080元;

②单独计算纳税

工资部分应纳税额为1000*3%=30元;

年终奖35000元,显然适用的税率也是3%,应纳税额=35000*3%=1050;

共计纳税30+1050=1080元。

与上述结论一样,两种计税方法结果相同,可以任意选择。

⒉工资的应纳税所得额<36000元,年终奖=36000元,两者合计>36000元

例如,工资的应纳税所得额是1000元,另外取得年终奖36000元。

①并入综合所得

年终奖并入综合所得计税,即应纳税所得额=1000+36000=37000元,适用税率还是10%,速算扣除数是2520,应纳税额就是37000*10%-2520=1180元,

②单独计算纳税

工资部分应纳税额为1000*3%=30元;

年终奖36000元,适用的税率也是3%,应纳税额1080元;

共计纳税30+1080=1110元。

像这种情况,将年终奖并入综合所得计税纳税稍微要多一点,选择单独计算更好。

⒊工资的应纳税所得额<36000元,年终奖>36000元,两者合计>36000元

⑴例如,工资的应纳税所得额是1000元,另外取得年终奖37000元。

①并入综合所得

年终奖并入综合所得计税,即应纳税所得额=1000+37000=38000元,应纳税额超过38000元,适用税率为10%,速算扣除数为2520,应纳税额=38000*10%-2520=1280元。

②单独计算纳税

工资部分应纳税额为1000*3%=30元;

年终奖37000元,适用的税率还是10%,速算扣除数为210,应纳税额=37000*10%-210=3490;

共计纳税30+3490=3520元。

综合所得纳税1280元,单独计算纳税3520,显然选择并入综合所得计税更优。

⑵例如,工资的应纳税所得额是35000元,另外取得年终奖37000元。

①并入综合所得

年终奖并入综合所得计税,即应纳税所得额=35000+37000=38000元,应纳税额超过72000元,适用税率为10%,速算扣除数为2520,应纳税额=72000*10%-2520=4680元。

②单独计算纳税

工资部分应纳税额为35000*3%=1050元;

年终奖37000元,适用的税率还是10%,速算扣除数为210,应纳税额=37000*10%-210=3490;

共计纳税1050+3490=4540元。

并入综合所得纳税4680元,单独计算纳税4540,应该选择单独计算纳税。

⒋其他情形

上述是按一定金额的范围进行计算比较,结论也有所不同,其他的金额,更多的是具体情况具体分析,才能进行判断。

大概就是这样,我先闪了。

个人所得税中奖金计税方式怎么选择

法律分析:个人所得税中奖金计税方式选择的操作步骤:1、在app办税界面点击综合所得年度汇算。2、然后选择年度。3、填报方式选择申报表预填服务,然后点击开始申报。4、在标准申报页面,如果存在奖金,比如说年终奖,那么点击去确认。之后就会进入奖金计税方式选择界面,然后根据实际情况来填写:1、如果年收入和奖金加起来没有超过免税总额度,那么选择第一种全部并入综合所得计税即可。2、如果年收入和奖金加起来超过免税额度,那么要选择单独计税,因为这样奖金就不会被归入应纳税所得额。个人所得税,就是个人在获得收入启拆所得后缴纳的一种税。我们作为社会当中,拥有社会属性的个体,需要使用国家各级部门提供的各项服务。这些服务,基本上来说都是免费用。当然,这些服务对于我们来说免费,但是也会消耗国家的财政支出。所以,当我们获得收入的时候,需要缴纳税款。

全年一次性奖金并入或单独哪个好?

总的原则是高收入人群选择全年一次性奖金单独计税比较有利,低收入工薪阶层选择合并计税比较有利。

一般来讲,全年工资薪金、劳务报酬、稿酬、特许权使用费四项综合所得超过20万元,一般情况下选择全年一次性奖金奖金收入比较有利。年收入在12万元以下的,一般选择合并计税比较有利。年收入在6万元以下的,100%选择全年一次性奖金合并计税有利。一般年收入在12万元至20万元之间的有的可能选择合并计税有利,也有的选择全年一次性奖金单独计税有利。

因为每个人扣除项目有差异,因此建议大家可以将两种计税方式分别进行试算,那一种有利就选择那一种计税方式。另外大家在填报时也要注意自己的专项扣除、专项附加扣除信息以及其他扣除信息、免税信息是否填报完整和准确。如果平时工资较高,选择单独计税更有利;如果平时工资不高,选择合并计税更有利。具体选用哪种计税方法更有利,需要根据实际情况算一下。

以上就是关于奖金计税方式选择怎么操作,奖金计税方式选择在app哪里的知识,后面我们会继续为大家整理关于奖金计税方式选择的知识,希望能够帮助到大家!

攻略推荐

更多 >-

小鱼人连招wq还是qw,lol手游小鱼人连招教学

2023-03-24

-

假未来丰收矿场怎么过,未来丰收矿场攻略分享

2024-05-21

-

宝可梦朱紫密勒顿,宝可梦朱紫故勒顿升级技能详解

2023-11-09

-

神之亵渎2朝圣之旅,解锁神之亵渎2第二朝圣

2023-08-31

-

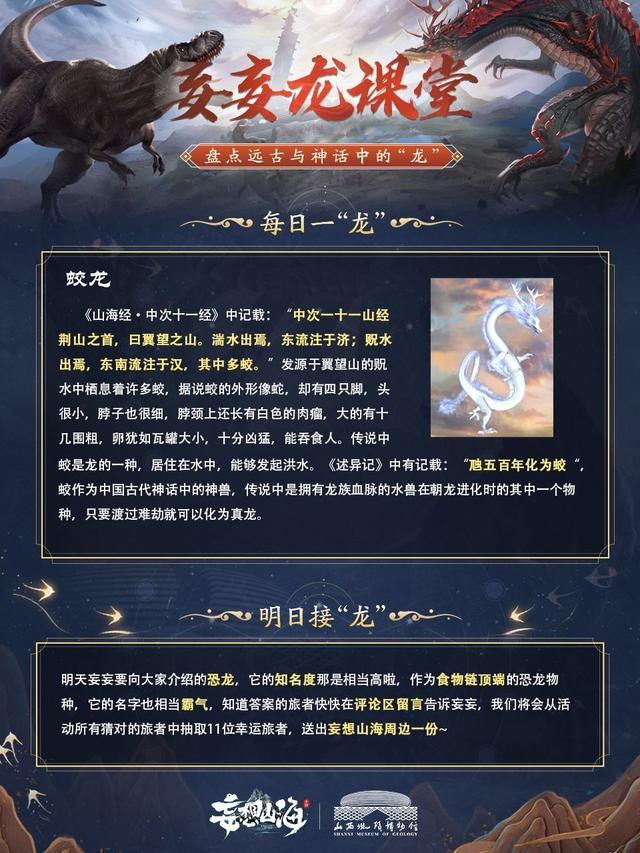

妄想山海蛟龙焕新技能改动介绍,神秘力量觉醒

2024-02-22

-

桃源深处有人家仙女湖钓鱼 ,深入仙女湖,探寻钓鱼奇迹

2023-07-07

-

三国杀界魏延,三国杀魏延全部台词

2023-03-12

-

原神夏洛蒂技能爆料,冰法夏洛蒂替代白术琴

2023-11-10

-

顺丰人工客服电话时间,顺丰人工客服

2023-04-07

-

江南百景图怎么存档,江南百景图入门指南

2023-11-05